คอลัมน์เครดิตบูโรคิดเป็นเห็นต่าง : รายงานข้อมูลเครดิต คืออะไร : หนังสือพิมพ์เดลินิวส์ ฉบับวันศุกร์ 6 ธันวาคม 2567

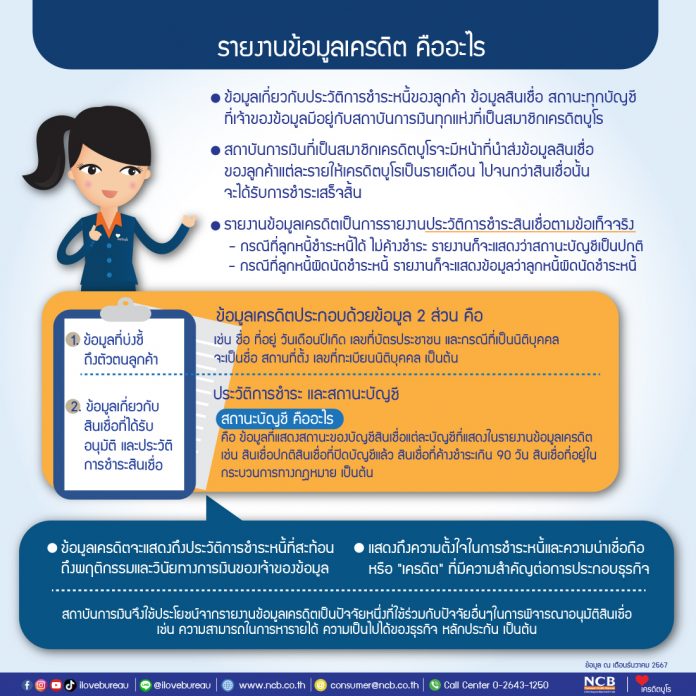

รายงานข้อมูลเครดิต คืออะไร

บทความวันนี้จะอธิบายถึ

1. ข้อมูลที่บ่งชี้ถึงตัวตนลูกค้า เช่น ชื่อ ที่อยู่ วันเดือนปีเกิด เลขที่บัตรประชาชน และกรณีที่เป็นนิติบุคคล จะเป็น ชื่อ สถานที่ตั้ง เลขที่ทะเบียนนิติบุคคล เป็นต้น

2. ข้อมูลเกี่ยวกับสินเชื่อที่ได้

รายงานข้อมูลเครดิตเป็

ข้อมูลเครดิตจะแสดงถึงประวัติ

เครดิตบูโรไม่มีความเกี่ยวข้

คอลัมน์เครดิตบูโรคิดเป็นเห็นต่าง : เครดิตบูโรคืออะไร ตั้งมาเพื่ออะไร : หนังสือพิมพ์เดลินิวส์ ฉบับวันศุกร์ 22 พฤศจิกายน 2567

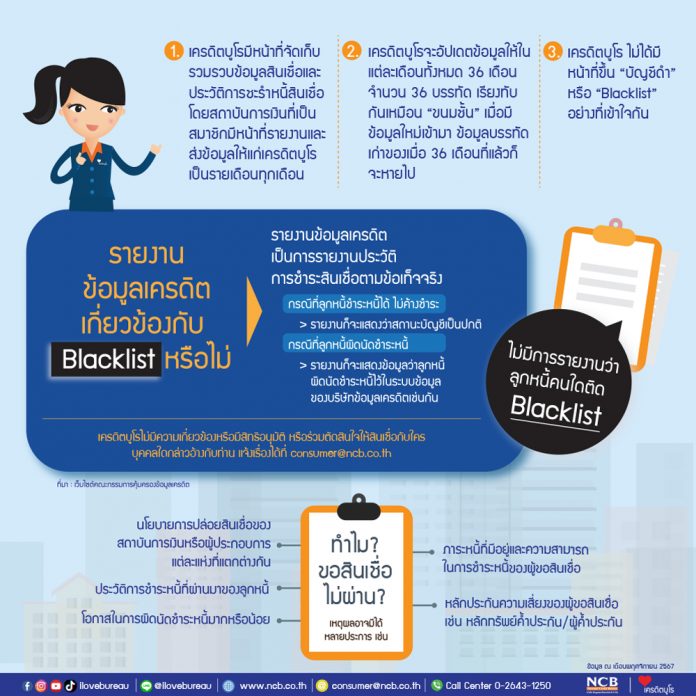

เครดิตบูโรคืออะไร ตั้งมาเพื่ออะไร

เครดิตบูโร คือองค์กรหนึ่งที่ถูกตั้งขึ้นมาเพื่อจะรวมข้อมูลคนเป็นหนี้ ใครไปเป็นหนี้แบงก์ ใครไปเป็นหนี้นอน-แบงก์ จะมีองค์กรแบบนี้เป็นศูนย์กลางในการเก็บข้อมูลคนเป็นหนี้ ถ้าเปรียบเทียบ มันคือ “สมุดพกของคนเป็นหนี้” เหมือนว่าเราไปเรียนหนังสือที่มหาวิทยาลัยนั้นหรือที่โรงเรียนนั้น แล้วก็จะมีสมุดพกเพื่อรวบรวมว่าคนนี้มีผลการเรียนเป็นอย่างไร มันก็เหมือนกันกับว่า คนนี้มีหนี้ที่ไหนบ้าง แล้วปฏิบัติหนี้แต่ละก้อน แต่ละที่อย่างไร องค์กรนี้ในต่างประเทศและในประเทศไทย เรียกว่า “เครดิตบูโร” ครับ

หลายท่านคิดว่าสาเหตุที่สถาบันการเงินไม่ให้สินเชื่อ เพราะเครดิตบูโรขึ้น “บัญชีดำ” หรือที่ใคร ๆ เรียกกันทั่ว ๆ ไปว่า “ติด blacklist” ความจริงแล้วเป็นความเข้าใจที่ไม่ถูกต้องครับ เพราะ “เครดิตบูโร” จะมีหน้าที่ในการจัดเก็บ รวมรวบข้อมูลสินเชื่อและประวัติการชะรำหนี้สินเชื่อ โดยสถาบันการเงินที่เป็นสมาชิกมีหน้าที่รายงานและส่งข้อมูลให้แก่เครดิตบูโรเป็นรายเดือนทุกเดือน ทางเครดิตบูโรก็จะอัปเดตข้อมูลให้ในแต่ละเดือนไปเรื่อย ๆ ทั้งหมด 36 เดือน จำนวน 36 บรรทัด เรียงทับกันเหมือน “ขนมชั้น” เมื่อมีข้อมูลใหม่เข้ามา ข้อมูลบรรทัดเก่าของเมื่อ 36 เดือนที่แล้วก็จะหายไป มิได้มีหน้าที่ขึ้น “บัญชีดำ” หรือ “Blacklist” อย่างที่เข้าใจกันครับ

เมื่อท่านขอกู้เงินหรือสินเชื่อแล้ว สถาบันการเงินไม่อนุมัติเงินกู้ อาจมาจากหลายสาเหตุ เช่น นโยบายการปล่อยสินเชื่อของสถาบันการเงินหรือผู้ประกอบการแต่ละแห่งที่แตกต่างกัน ภาระหนี้ที่มีอยู่และความสามารถในการชำระหนี้ของผู้ขอสินเชื่อ โอกาสในการผิดนัดชำระหนี้มากหรือน้อย เป็นต้น รวมทั้งข้อมูลที่ปรากฏในเครดิตบูโรไม่เป็นไปตามเงื่อนไขของสถาบันการเงินที่ขอกู้ ซึ่งอาจเป็นผลมาจากท่านมีประวัติการชำระหนี้ที่ไม่ดี หรือผิดนัดชำระหนี้กับสถาบันการเงินอื่นครับ

เครดิตบูโรไม่มีความเกี่ยวข้องหรือมีสิทธิอนุมัติ หรือร่วมตัดสินใจให้สินเชื่อกับใคร บุคคลใดกล่าวอ้างกับท่าน แจ้งเรื่องได้ที่ consumer@ncb.co.th ศึกษารายละเอียดข้อมูลเครดิตบูโรเพิ่มเติมได้ที่ www.ncb.co.th

ข่าวเครดิตบูโร 012/2567 : สัญญาณเศรษฐกิจเครดิตบูโร ณ ไตรมาส 3/2567

สัญญาณเศรษฐกิจเครดิตบูโร ณ ไตรมาส 3/2567

21 พฤศจิกายน 2567 : นายสุรพล โอภาสเสถียร ผู้จัดการใหญ่ บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (เครดิตบูโร) เปิดเผยว่า รายงานภาระหนี้สินภาคครัวเรือนจากสถาบันการเงิน 157 แห่ง ที่เป็นสมาชิกของเครดิตบูโร ครอบคลุมประชาชนคนไทยและผู้มีถิ่นฐานในประเทศไทยที่มีหนี้สินกับสถาบันการเงินสมาชิก ซึ่งปัจจุบันครอบคลุมประมาณกว่า 30 ล้านคนจากฐานข้อมูลสถิติที่ไม่มีตัวตนในไตรมาส 3 ปี 2567 มีรายละเอียด ดังนี้

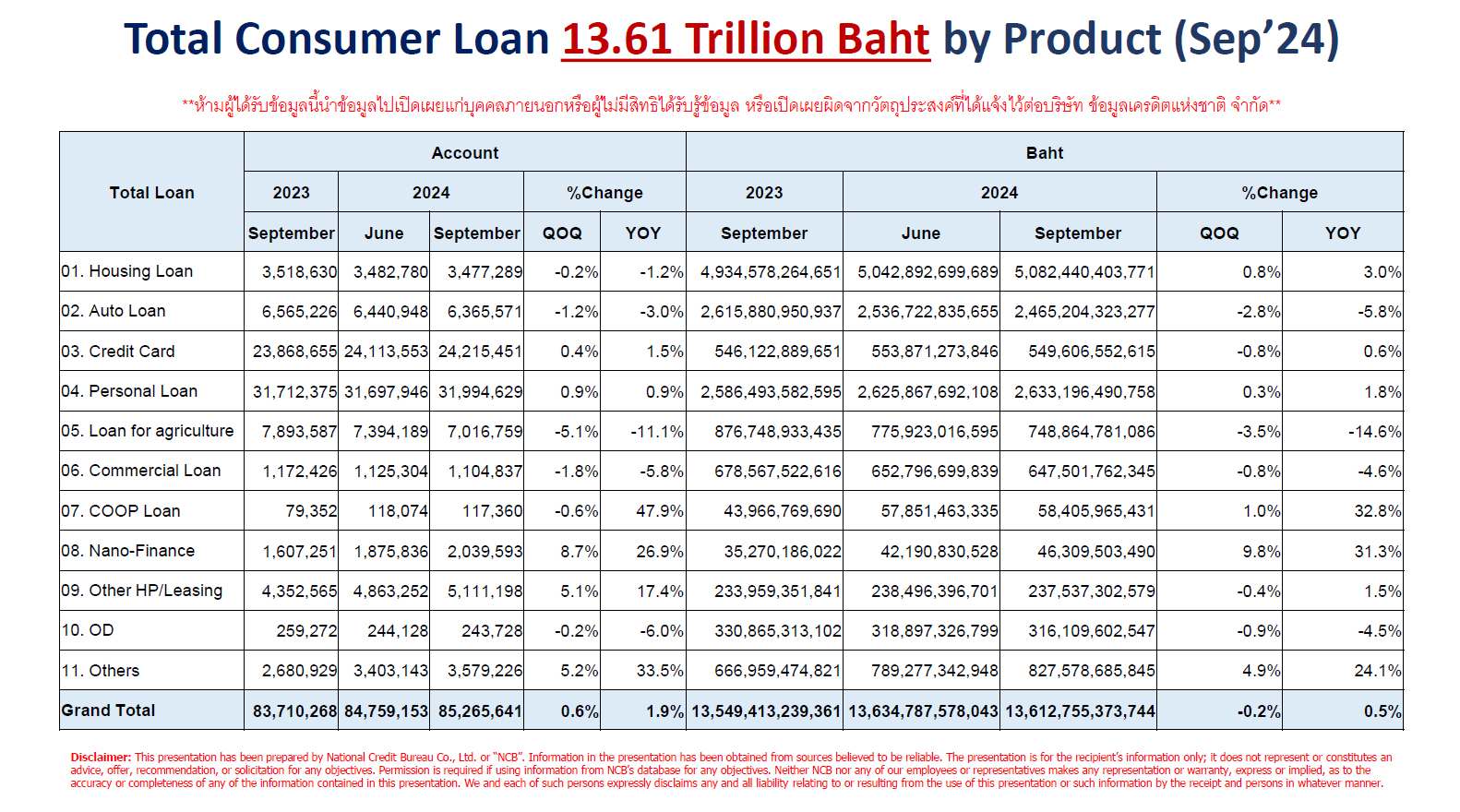

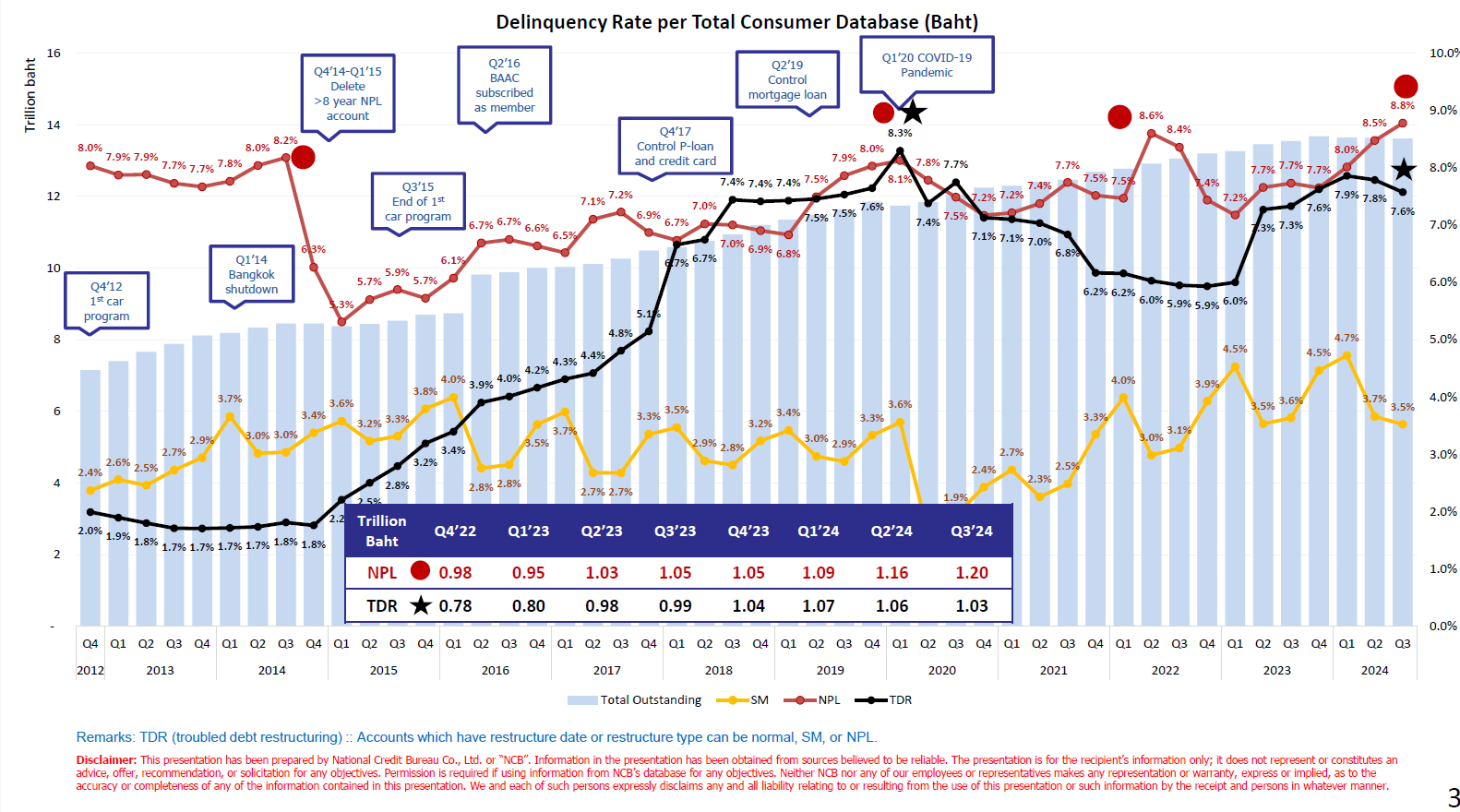

ภาพที่ 1 หนี้ครัวเรือนในระบบเครดิตบูโรอยู่ที่ 13.6 ล้านล้านบาท (หนี้ครัวเรือนไทยทั้งหมด 16.3 ล้านล้านบาท) อัตราการเติบโต 0.5% YoY (Year on Year) ถ้าเป็น QoQ (Quarter on quarter) จะ -0.2% สรุปคือสินเชื่อไม่โต เศรษฐกิจในไตรมาส 3 เติบโต 3% ในช่วง 9 เดือนโต 2.3% สินเชื่อธุรกิจคนตัวเล็ก -4.6% YoY สินเชื่อเบิกเกินบัญชี -4.5% YoY

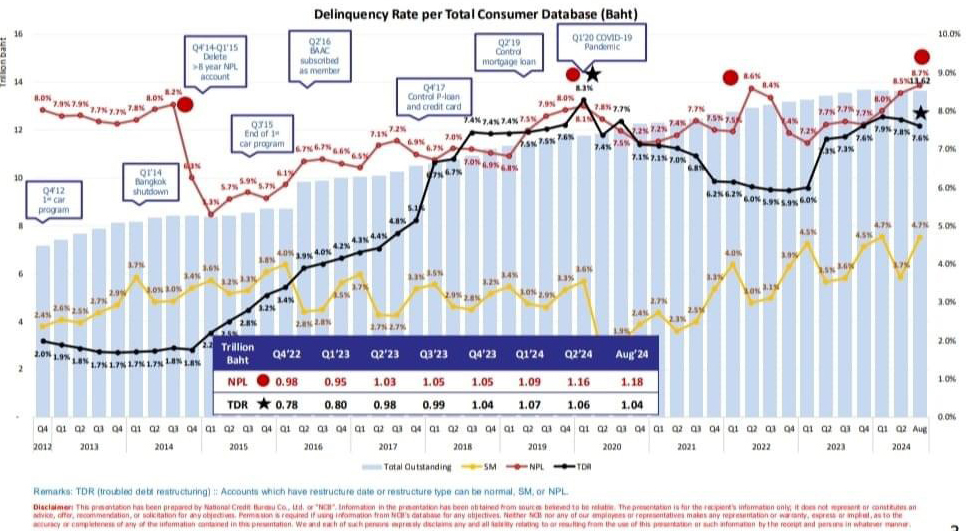

ภาพที่ 2 ระดับของหนี้เสีย หรือ NPL (Non-Performing Loan) ก็เป็นไปตามคาดมาอยู่ที่ประมาณ 1.2 ล้านล้านบาท คิดเป็นสัดส่วน 8.8% ของหนี้รวม 13.6 ล้านlล้านบาท คือเส้นสีแดงที่พุ่งขึ้นมาชัดเจนตั้งแต่ไตรมาส 1 ปี 2566 พักฐานไตรมาส 4 ปี 2566 แล้วไปต่อตั้งแต่ปี 2567 พร้อม ๆ กับมาตรการกลับไปสู่ความเป็นปกติ (normalize) เศรษฐกิจค่อย ๆ โตกลับมาอย่างเชื่องช้า มีเรื่องการให้กู้อย่างรับผิดชอบ การแก้หนี้เรื้อรัง และแก้หนี้ครบวงจร ภาพของเส้นหนี้เสียวิ่งจาก 7.7% สู่ 8.8%

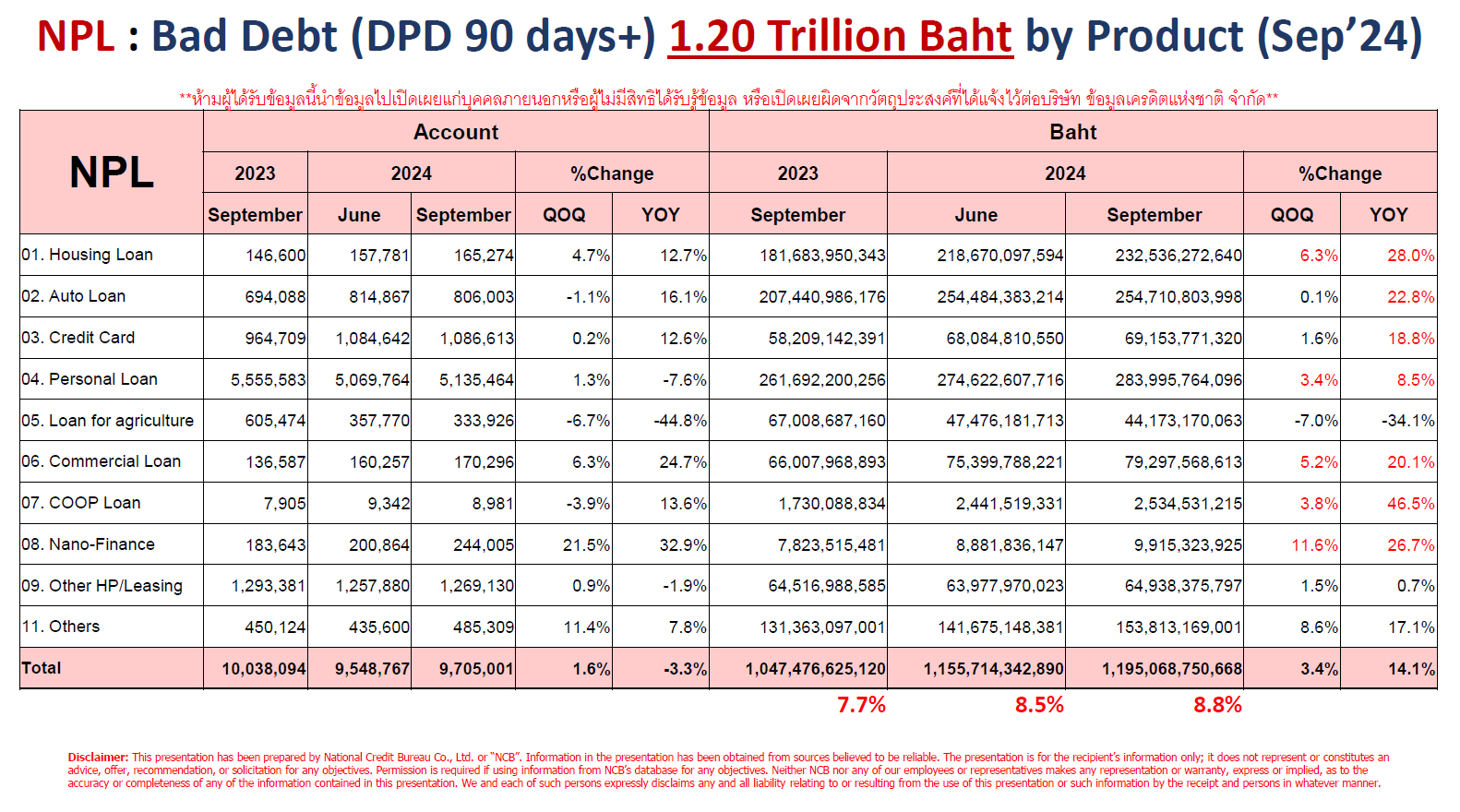

ภาพที่ 3 หนี้ NPL ประมาณ 1.2 ล้านล้านบาทโดยประมาณ เติบโต 14.1% YoY 3.4% QoQ ซึ่ง NPL สินเชื่อบ้านรถยนต์ บัตรเดรดิต และสินเชื่อส่วนบุคคลนิ่ง ๆ หรือโตไม่มากจากไตรมาสก่อน แต่ที่กังวลมากคือสินเชื่อธุรกิจคนตัวเล็กหรือ SMEs เติบโต 20%YoY 5.2%QoQ อันนี้คือประเด็นสำคัญมาก ๆ

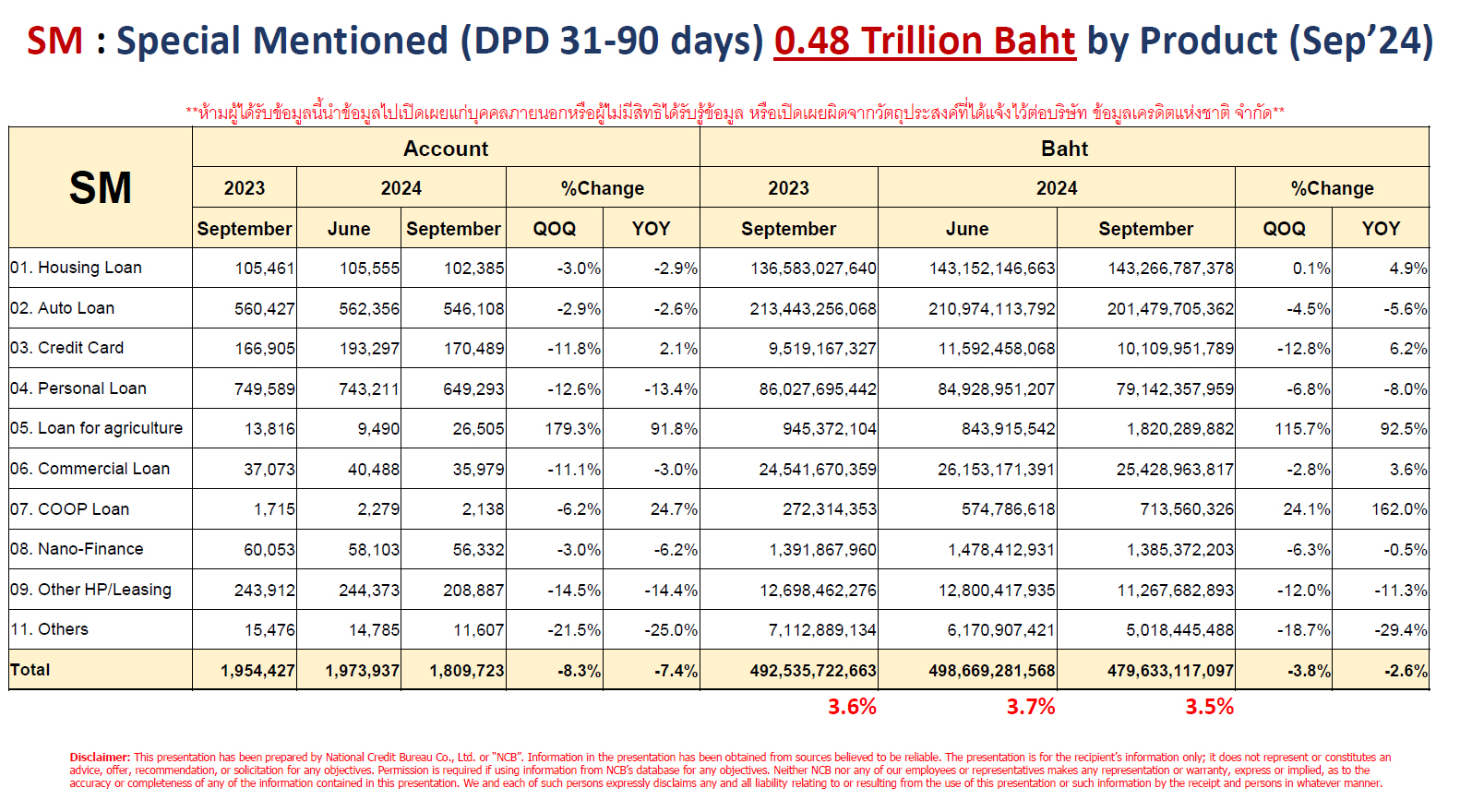

ภาพที่ 4 หนี้กำลังจะเสียหรือหนี้ที่ต้องจับตาเป็นพิเศษ หรือ SM (Special Mention) ยอดคงค้าง Q3 ปี 2567 มาหยุดที่ 4.8 แสนล้านบาทโดยประมาณ ลดลงมาทั้ง YoY และ QoQ

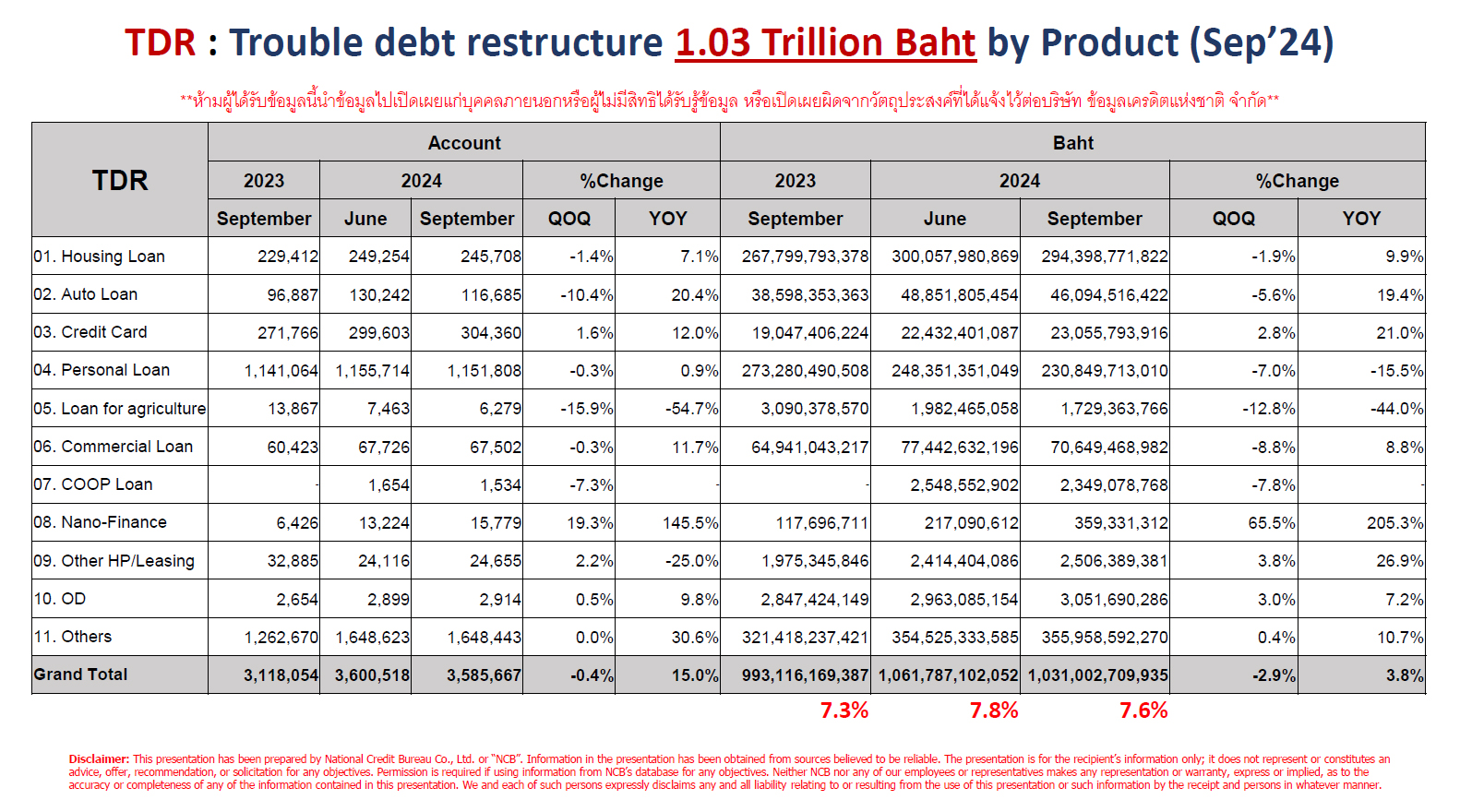

2 ภาพสุดท้าย คือ การปรับปรุงโครงสร้างหนี้ที่มีปัญหา (Troubled Debt Restructuring: TDR) ซึ่งตัวเลขสะสมมาอยู่ที่ 1.03ล้านล้านบาท คิดเป็นสัดส่วน 7.6% ของ 13.6 ล้านล้านบาท เติบโต QoQ ติดลบประมาณ 3%

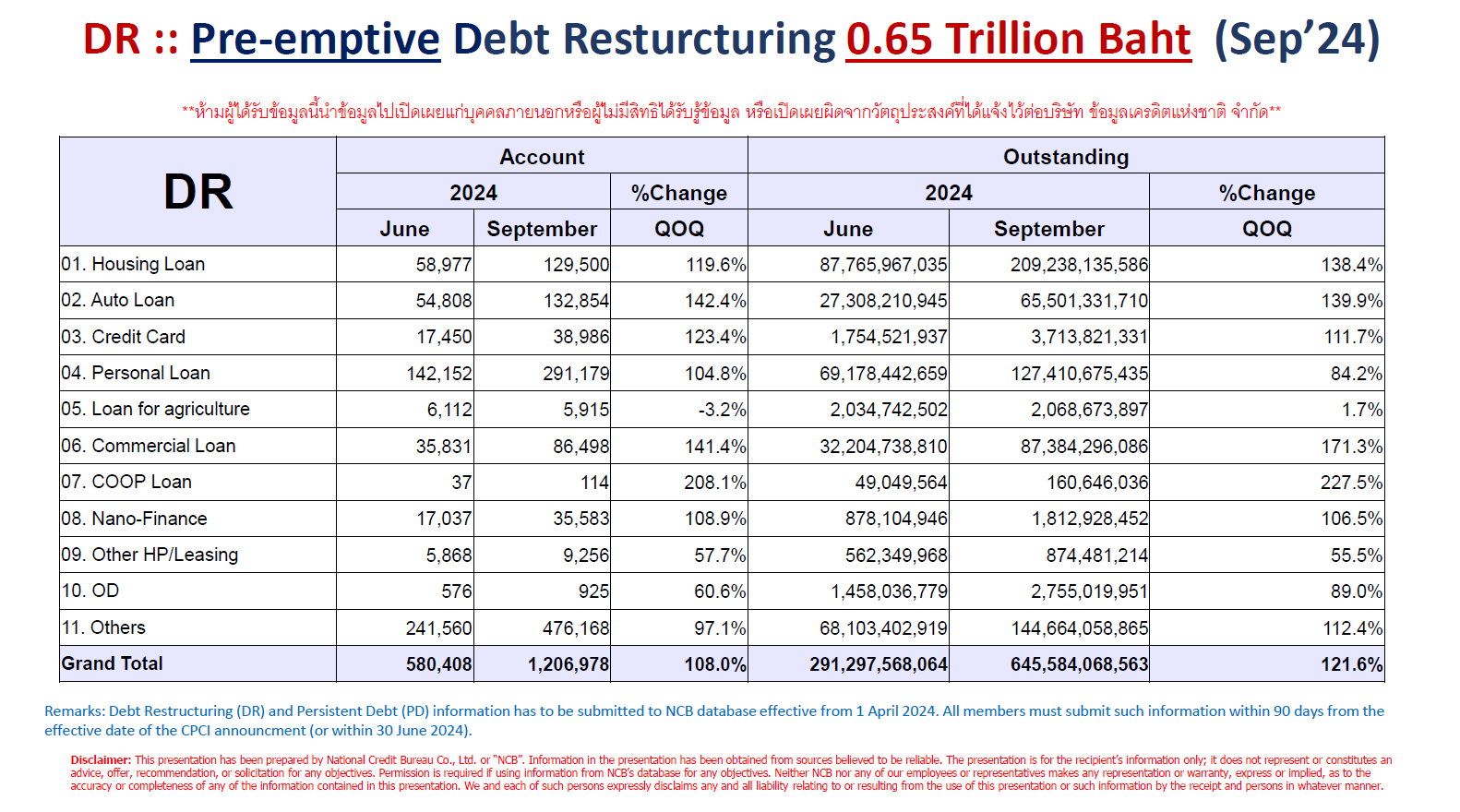

ในส่วนของ การปรับปรุงโครงสร้างหนี้เชิงป้องกันก่อนเป็นหนี้เสีย (Debt Restructuring : DR) ยอดสะสมตั้งแต่เมษายน 2567 มาหยุดที่ 1.2 ล้านบัญชี 6.45 แสนล้านบาท

ทั้งหมดคือข้อเท็จจริงที่เกิดขึ้น และหลายท่านจะได้นำไปประกอบการพิจารณากับมาตรการแก้หนี้บ้าน หนี้รถยนต์ หนี้ SMEs ที่กำลังจะประกาศความชัดเจนในเร็ววัน

คอลัมน์เครดิตบูโรคิดเป็นเห็นต่าง : เช็กสุขภาพการเงิน ตรวจเครดิตบูโรแบบสรุป (ฟรี) ได้ที่ไหน : หนังสือพิมพ์เดลินิวส์ ฉบับวันศุกร์ 8 พฤศจิกายน 2567

เช็กสุขภาพการเงิน ตรวจเครดิตบูโรแบบสรุป (ฟรี) ได้ที่ไหน

บทความวันนี้ จะขอกล่าวถึงการพัฒนาและให้ความสำคัญในการเข้าถึงข้อมูลเครดิตของตนเอง โดยอำนวยความสะดวกให้กับเจ้าของข้อมูลในการตรวจสอบรายงานข้อมูลเครดิตได้อย่างรวดเร็ว หลากหลายช่องทางมาอย่างต่อเนื่อง เพื่อเช็กสุขภาพการเงินของตนเอง และช่วยตรวจสอบความถูกต้องของข้อมูลเครดิตของตนเองเพื่อให้รู้เท่าทันและป้องกันภัยไซเบอร์ทางการเงินในยุคปัจจุบัน

สำหรับเครดิตบูโรแบบสรุป (ฟรี) เป็นรายงานที่ประกอบด้วยข้อมูลจำนวนบัญชีสินเชื่อ ที่จะแสดงจำนวนบัญชีทั้งหมด บัญชีที่เปิดอยู่ บัญชีที่ปิดแล้ว วงเงินสินเชื่อรวม และยอดหนี้คงเหลือรวม รวมทั้งจะมีประเภทบัญชีสินเชื่อ ได้แก่ บัตรเครดิต สินเชื่อบุคคล บ้าน เช่าซื้อ อื่น ๆ และยอดหนี้คงเหลือแต่ละประเภทบัญชีอีกด้วย ทั้งนี้ รายงานข้อมูลเครดิตแบบสรุป เป็นข้อมูลเบื้องต้นสำหรับเจ้าของข้อมูล เพื่อตรวจสอบจำนวนบัญชีสินเชื่อ และยอดหนี้ที่ถูกจัดเก็บไว้ในเครดิตบูโรเท่านั้น ไม่สามารถนำไปอ้างอิงต่อบุคคลใดได้ มีช่องทางตรวจ ได้แก่

- โมบายแอป “ทางรัฐ” เลือกเมนู “เครดิตบูโร” เป็นบริการออนไลน์ภาครัฐ โดยสำนักงานพัฒนารัฐบาลดิจิทัล (องค์การมหาชน) หรือ สพร.

- ที่ทำการไปรษณีย์ และเคาน์เตอร์บริการไปรษณีย์ ทุกแห่งทั่วประเทศ โดยแจ้งเจ้าหน้าที่เคาน์เตอร์บริการ ขอตรวจเครดิตบูโรแบบสรุป ยื่นบัตรประชาชนของตนเองและรอรับได้เลย

- ตู้ตรวจเครดิตบูโรด้วยตนเอง (ตู้คีออส) ใช้บัตรประชาชนของตนเอง เลือกบริการตรวจเครดิตบูโรแบบสรุป ได้ที่ 1) ศูนย์ตรวจเครดิตบูโร อาคาร เดอะไนน์ ทาวเวอร์ส แกรนด์ พระรามเก้า ชั้น 2 (โซนพลาซา)(อยู่ใกล้สถานีรถไฟฟ้าใต้ดิน MRT พระราม 9 และอยู่ด้านหลังห้างเซ็นทรัล พระราม 9) 2)เครดิตบูโรคาเฟ่ อาคารเพิร์ล แบงก์ค็อก ชั้น 3 (BTS สถานีอารีย์ ทางออก 1) 3) ศูนย์ตรวจเครดิตบูโร ห้างเจ-เวนิว (นวนคร) ชั้น 1 4) สถานีกลางกรุงเทพอภิวัฒน์ (สถานีกลางบางซื่อ) (ด้านหลังเคาน์เตอร์ประชาสัมพันธ์ ประตูทางเข้า 1 จุดติดตั้งนาฬิกาประจำสถานี หรือนาฬิกาหน้าปัดหมายเลข ๙) 5) ธนาคารเกียรตินาคินภัทร (สำนักงานใหญ่) อาคารเคเคพีทาวเวอร์ ชั้น 1 ใกล้ประตูทางเข้าอาคาร 6) อาคารสาธรนครทาวเวอร์ ชั้น 1 โซนตู้เอทีเอ็ม (BTS ช่องนนทรี ทางออก2) 7) ศูนย์การเรียนรู้ธนาคารแห่งประเทศไทย (อาคาร A) ชั้น 2 โถงต้อนรับเยื้องจุดสอบถาม

การยื่นขอตรวจข้อมูลเครดิตของตนเองเป็นสิทธิพื้นฐานในการเข้าถึงข้อมูลเครดิต เจ้าของข้อมูลยื่นขอตรวจข้อมูลเครดิตของตนเอง ผ่านช่องทางที่เครดิตบูโรให้บริการนั้น จะตรวจเครดิตบูโรกี่ครั้งก็ไม่มีผลต่อการพิจารณาขอสินเชื่อของธนาคารหรือสถาบันการเงินแต่อย่างใด

เครดิตบูโรรณรงค์สร้างวัฒนธรรม “ออมก่อนกู้ คิดก่อนใช้ มีวินัย เมื่อมีหนี้” เพื่อเป็นการส่งเสริมให้ประชาชนมีการวางแผนการเงิน พร้อมมีวินัยในการออมเงินและรักษาเครดิตของตนเอง เป็นการกระตุ้นและส่งเสริมให้ประชาชนทั่วไปได้ตระหนักในเรื่องภาระหนี้ การบริหารจัดการหนี้ การมีวินัย ใช้หนี้ครบใช้หนี้ตรงตามเวลา เพราะอยากเห็นคนไทยมีวินัยทางการเงินเพื่อคุณภาพชีวิตที่ดีขึ้น

ข่าวเครดิตบูโร 011/2567 : สรุปตัวเลขสิ้นสุดเดือนสิงหาคม 2567 จากข้อมูลสถิติของเครดิตบูโร

สรุปตัวเลขสิ้นสุดเดือนสิงหาคม 2567 จากข้อมูลสถิติของเครดิตบูโร

19 ตุลาคม 2567 : นายสุรพล โอภาสเสถียร ผู้จัดการใหญ่ บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (เครดิตบูโร) เปิดเผยว่า สรุปตัวเลขสิ้นสุดเดือนสิงหาคม 2567 ซึ่งขอเน้นว่ายังไม่เห็นหรือรวมผลกระทบจากการที่เกิดน้ำท่วมในบางพื้นที่ โดยตัวเลขที่น่าสนใจจะเป็นตัวเลขสิ้นสุดไตรมาส 3 เดือนกันยายน 2567 ซึ่งจะออกมาในช่วงสิ้นเดือนพฤศจิกายน 2567 นี้ จากภาพที่แสดง 6 ภาพมีความหมายดังนี้

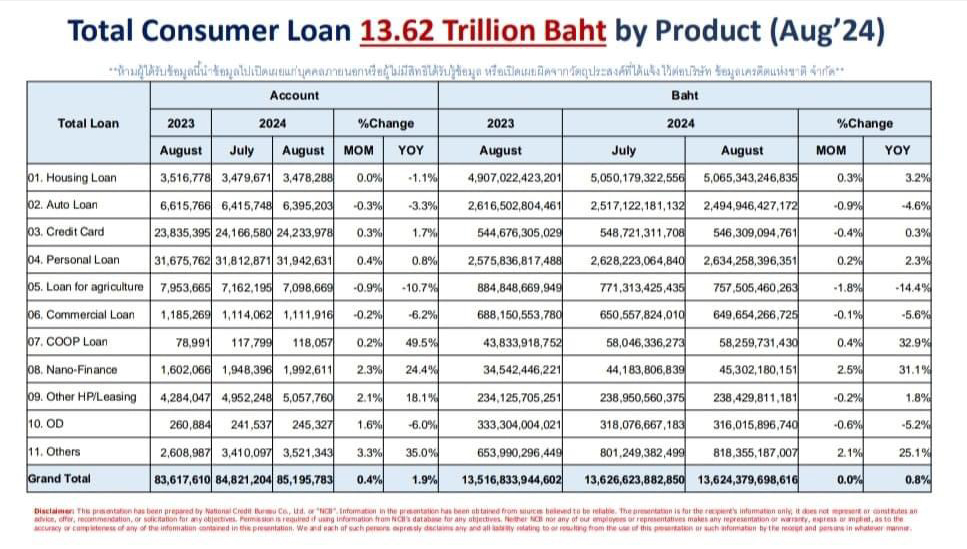

1.จากฐานข้อมูลสถิติที่ไม่มีตัวตนของเครดิตบูโรครอบคลุมหนี้สินรายย่อยของประชาชนที่ไม่รวมลูกหนี้นิติบุคคลนั้นซึ่งรวบรวมจากสถาบันการเงินสมาชิกเครดิตบูโรกว่า 158 แห่ง พบว่ามียอดสินเชื่อ 13.63 ล้านล้านบาท มีการเติบโตเปรียบเทียบกับปีที่ผ่านมาในช่วงเวลาเดียวกัน (Year on Year : YoY) เท่ากับ 0.8% และ เปรียบเทียบระหว่างเดือนที่ผ่านมา (Month on Month : MoM) เท่ากับ 0.0% คือ แทบไม่มีการเติบโต

2.หนี้เสียหรือ NPL มาหยุดอยู่ที่ 1.18 ล้านล้านบาทเคลื่อนที่ช้า ๆ ไปสู่จุด 1.2 ล้านล้านบาทตามที่คาดการณ์ไว้เมื่อต้นปี 2567 คิดเป็นอัตราส่วน 8.7% ของยอดสินเชื่อรวม แน่นอนว่าหนี้เสียก้อนนี้ที่ค้างเกิน 90 วัน กำลังรอมาตรการแก้ไขแบบเข้มข้น มีแรงจูงใจสูงทั้งเจ้าหนี้ ลูกหนี้ ให้เข้ามาตกลงกัน ภายใต้กติกาที่ผู้กำกับดูแลน่าจะได้ขยับเข้ามากระชับพื้นที่

3.หนี้กำลังจะเสียหรือหนี้ที่ต้องจับตาเป็นพิเศษ หรือ SM เดือนสิงหาคม 2567 ในระบบของเครดิตบูโรมาหยุดอยู่ที่ 6.4 แสนล้านบาทคิดเป็น 4.7% นิ่ง ๆ มาตรการปรับโครงสร้างหนี้เชิงป้องกัน หรือการปรับปรุงโครงสร้างหนี้ (Debt Restructuring : DR) ที่เริ่มให้มีการบันทึกข้อมูลในระบบเครดิตบูโรตั้งแต่เดือนเมษายน 2567 ตอนนี้มียอดสะสมจนถึงเดือนสิงหาคม 2567 คิดเป็นจำนวน 1 ล้านบัญชีเศษ ไม่ทราบว่าทำกันมากน้อยเพียงใด เพราะไม่มีตัวเลขเปรียบเทียบก่อนหน้าเดือนเมษายน 2567 เนื่องจากไม่ได้รับอนุญาตให้เก็บข้อมูลนี้ จำนวนเงินที่ทำ DR สะสมจนถึงตอนนี้ 5.4 แสนล้านบาท มาตรการนี้เป็นเหมือนฝายทดน้ำไม่ให้ SM ไหลไปเป็น NPLs เพราะตามเกณฑ์การให้สินเชื่อที่รับผิดชอบ เจ้าหนี้ต้องยื่นข้อเสนอให้ลูกหนี้ถ้าเห็นว่าลูกหนี้จะผ่อนตามเงื่อนไขเดิมไม่ไหว กล่าวคือปรับโครงสร้างหนี้ก่อนที่จะค้างเกิน 90 วัน ที่กำลังมีจำนวนทวีเพิ่มคือ ลูกหนี้เริ่มร้องมาที่เครดิตบูโรว่า “พอเขาไปทำ DR มันกลายเป็นเหตุทำให้เขาขอสินเชื่อไม่ได้ ถูกปฏิเสธ หรือบางลูกหนี้บอกว่าเขายอมเข้าโครงการ DR เพราะนึกว่าวันไม่ใช่การปรับโครงสร้างหนี้ที่จะมีการใส่รหัสไว้ในรายงานเครดิตบูโร บางรายก็บอกว่าข้อเสนอเจ้าหนี้ที่ให้ทำ DR ไม่พูดชัดว่าถ้าทำแล้วอาจจะได้รับผลกระทบอะไรบ้าง กล่าวสรุปคือบอกว่า รู้ว่าจะโดนปฏิเสธสินเชื่อก็อาจจะไม่เข้าโครงการ DR ที่ออกกติกา” เป้าตัวเลขที่อยากได้จากสถาบันการเงินเจ้าหนี้ กับปริมาณคำร้องที่เริ่มทวีมากขึ้น ต้องได้รับการรับรอง หากเอาใจลูกหนี้มากก็จะเละ ถ้าไม่ชัดกับเจ้าหนี้ก็ละล้าละลังกันไปทั้งขบวน สถานการณ์แบบ “กลับก็ไม่ได้ ไปก็ไม่ถึง”

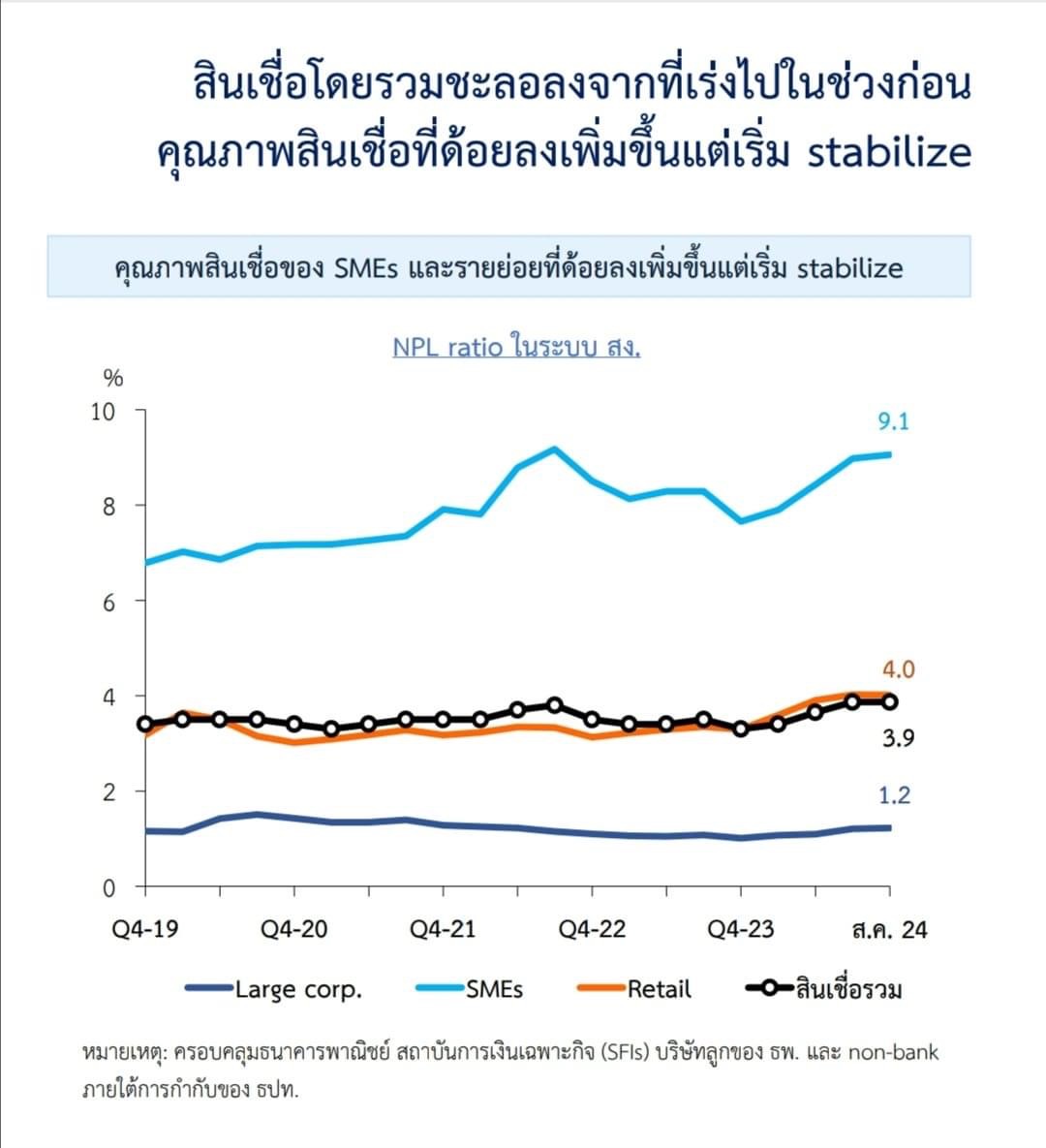

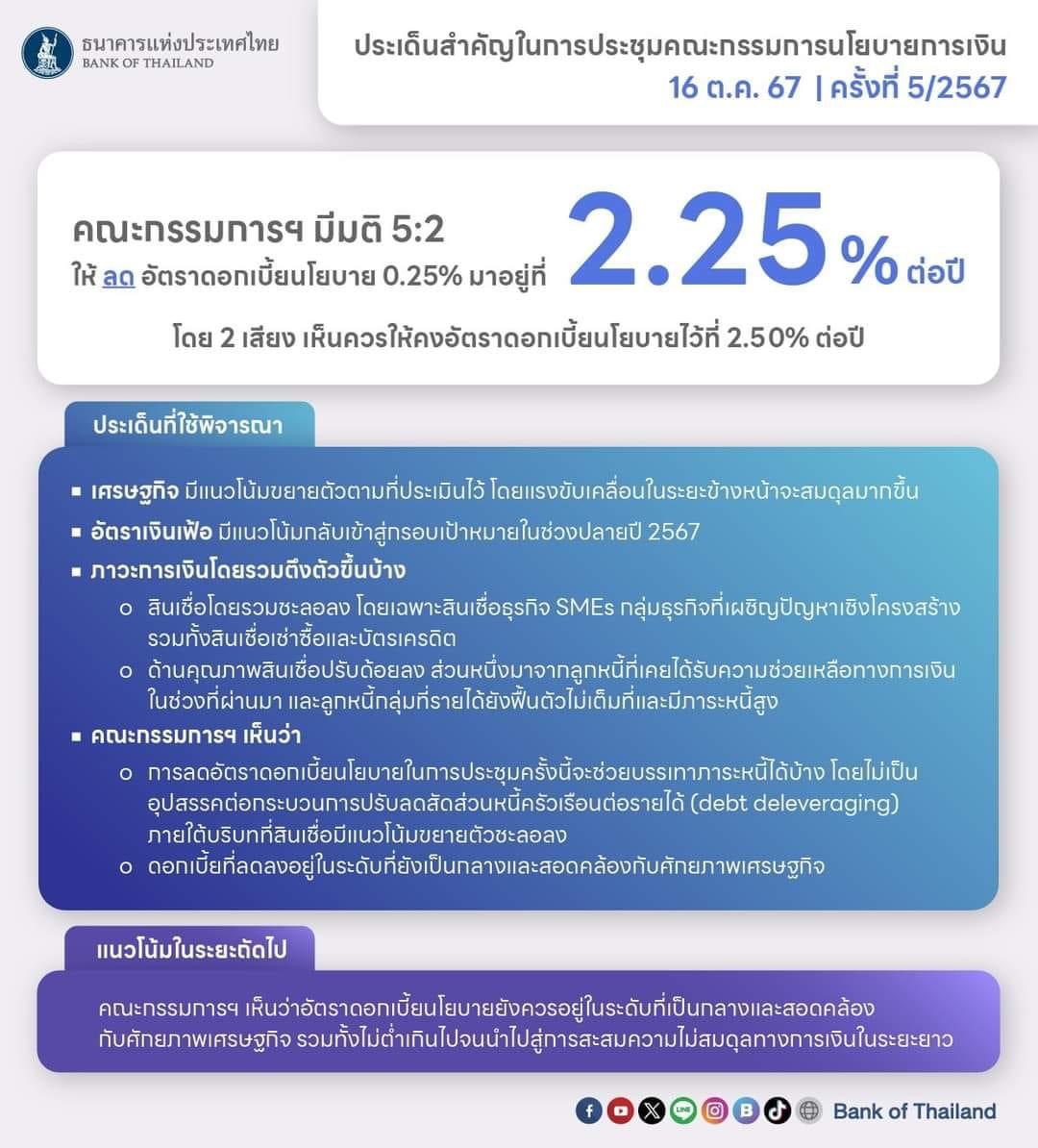

4.สำหรับ 3 ภาพต่อมา คือ ข้อมูลบางส่วนที่ท่านเลขาคณะกรรมการนโยบายการเงิน (กนง.) ได้นำออกมาแถลงชี้แจงผลการตัดสินใจลดดอกเบี้ยนโยบายของ กนง. กล่าวคือท่านผู้อ่านจะเห็นการเติบโตของสินเชื่อทุกประเภทที่แสดงนั้นเติบโตในอัตราลดลง โดยเฉพาะเส้นสีฟ้าคือสินเชื่อ SME ติดลบ 3.3% ขณะที่ NPLs ของสถาบันการเงิน (ดูคำนิยามให้ครบ) โดยเฉพาะ SMEs ไปถึง 9.1% (ดูคำนิยาม SMEs) ต่อด้วยสรุปประเด็นสำคัญจากการตัดสินใจของ กนง. ว่าเหตุปัจจัยที่ออกมา 5:2 ให้ลดดอกเบี้ยนโยบายนั้นคืออะไร มีข้อมูลเพิ่มเติมเล็ก ๆ คือบัญชีสินเชื่อที่ถือว่าเป็นหนี้เรื้อรังที่ควรต้องได้รับการแก้ไข (Severe PD) ได้รับข้อเสนอจากเจ้าหนี้ให้เข้าโครงการแก้ไข และลูกหนี้ตอบรับการเข้ากระบวนการแก้ไขมีจำนวนเพียง 5.3 พันบัญชีจากจำนวน 5 แสนบัญชีที่เข้าข่ายหนี้เรื้อรัง (ข้อมูลตามการแถลง) คิดเป็นเงินที่เก็บข้อมูลได้ว่าเข้าโครงการปิดจบใน 5 ปีที่ดอกเบี้ยไม่เกิน 15% มีจำนวน 247 ล้านบาทจากยอดที่เข้าข่ายเป็นหนี้เรื้อรังทั้งหมดประมาณ 9.7 หมื่นล้านบาท (ข้อมูลตามการแถลงเช่นกัน)

คอลัมน์เครดิตบูโรคิดเป็นเห็นต่าง : ข้อมูลเครดิตสำคัญอย่างไร : หนังสือพิมพ์เดลินิวส์ ฉบับวันศุกร์ 25 ตุลาคม 2567

ข้อมูลเครดิตสำคัญอย่างไร

บทความวันนี้ ผมขอกล่าวถึงความสำคัญของข้อมูลเครดิต โดย บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (เครดิตบูโร) จะเปรียบเสมือนเป็น “ถังข้อมูลที่บ่งบอกพฤติกรรมในเรื่องการก่อหนี้ การชำระหนี้” ที่ใหญ่ที่สุดของระบบการเงินไทย หากใครก็ตามที่เข้ามาเกี่ยวข้องกับธุรกรรมสินเชื่อในระบบ ก็สามารถขอตรวจสอบข้อมูลเครดิตเหล่านี้ได้จากเครดิตบูโรครับ

เครดิตบูโรนับได้ว่าเป็นส่วนหนึ่งของโครงสร้างพื้นฐานทางการเงินของประเทศ และมีความสำคัญต่อระบบเศรษฐกิจไทย ทั้งสามภาคส่วน ดังนี้ครับ

1.ระบบเศรษฐกิจไทย

– เป็นสัญญาณเตือนภัยของระบบการเงิน คือ สามารถนำเอาข้อมูลเชิงสถิติมาวิเคราะห์ให้เห็นทิศทางและความเสี่ยงของธุรกรรมสินเชื่อในระบบ – เป็นเครื่องมือในการอ่านสัญญาณเศรษฐกิจของสถาบันต่างๆ เพื่อไปคิดต่อว่าควรต้องออกมาตรการหรือต้องไปทำอะไรในเชิงการบริหารความเสี่ยง

– เป็น “โครงสร้างพื้นฐาน” ของระบบการเงิน คือ เป็นแหล่งข้อมูลที่เชื่อถือได้ของระบบสถาบันการเงินในการนำมาใช้บริหารความเสี่ยงด้านการให้สินเชื่อ

“ป้องกันการเกิดความล่มสลายอย่างที่เกิดมาในอดีต หากระบบทุกส่วนตรงนี้ดีมีประสิทธิภาพ เชื่อว่าระบบการเงินจะไม่มีปัญหารุนแรงถึงขั้นต้องไปยุ่งกับการค้ำประกันเงินฝาก เพราะปัญหาจะถูกจัดการตั้งแต่ต้นมือ อีกทั้งก่อนที่เหตุการณ์ต่างๆ จะไปถึงจุดนั้น ต้องผ่านระบบการบริหารความเสี่ยงของสถาบันการเงินที่เข้มงวดเป็นอย่างมาก”

2.สถาบันการเงินในฐานะผู้ให้กู้หรือเจ้าหนี้

– มีระบบการบริหารความเสี่ยงในการให้กู้ยืม ป้องกันการเกิดหนี้ที่ไม่ก่อให้เกิดรายได้ ซึ่งอาจส่งผลต่อปัญหาความไม่มั่นคงแก่ระบบสถาบันการเงิน และระบบเศรษฐกิจไทยโดยรวม ผ่านการใช้ข้อมูลเครดิตบูโรง

– ตรวจเช็กอาการของลูกหนี้ เพื่อวิเคราะห์หรือทบทวนสินเชื่อ จึงจำเป็นต้องทราบฐานะทางการเงินและประวัติการชำระหนี้ของผู้กู้อย่างเพียงพอ ว่ามีประวัติการชำระหนี้อย่างไร และมีภาระหนี้อยู่กับสถาบันการเงินอื่นมากน้อยเพียงใดในขณะใดขณะหนึ่ง

3.ผู้กู้หรือลูกหนี้

– ตรวจเช็กข้อมูลเครดิต หรือตรวจเช็คสุขภาพทางการเงินของตัวเอง เพื่อเตรียมพร้อมวางแผนก่อนจะไปขอกู้

– ตรวจเช็กประวัติการชำระทุกข้อมูลบัญชีสินเชื่อ หากข้อมูลไม่ถูกต้อง ขอแก้ไขได้

– มีโอกาสที่จะได้ลดดอกเบี้ยเงินกู้ให้ผู้กู้ที่มีประวัติผ่อนชำระดี

ศึกษารายละเอียดหรือข้อมูลเครดิตบูโรได้ที่ www.ncb.co.th